かぼちゃの馬車事件に見る不動産投資の教訓 /シェアハウス投資のカラクリ

件数は多くないのですが、私のところにも投資関連の相談が来ることがあるので、今回は不動産投資の話をしたいと思います。2017年に発生したかぼちゃの馬車事件を覚えている方は多いと思いますが、事件の全容を知っている方は多くないのではないでしょうか。そこで今回は、一緒にかぼちゃの馬車事件から不動産投資のリスクについて考えていきたいと思います。

かぼちゃの馬車とは

(株)スマートデイズが展開していた、女性専用のシェアハウスのブランド名が「かぼちゃの馬車」です。「かぼちゃの馬車の主要顧客は地方から上京してくる女性で、4万円程度の家賃で入居することができました。この会社は2012年に設立し、2014年からかぼちゃの馬車事業を始めています。2013年7月期で売上高が4億4500万円で、2017年3月期で売上高は316億9600万円と急成長しました。2017年8月にはベンチャー企業の(株)オーシャナイズと資本提携し、資本金を21億円まで引き上げています。

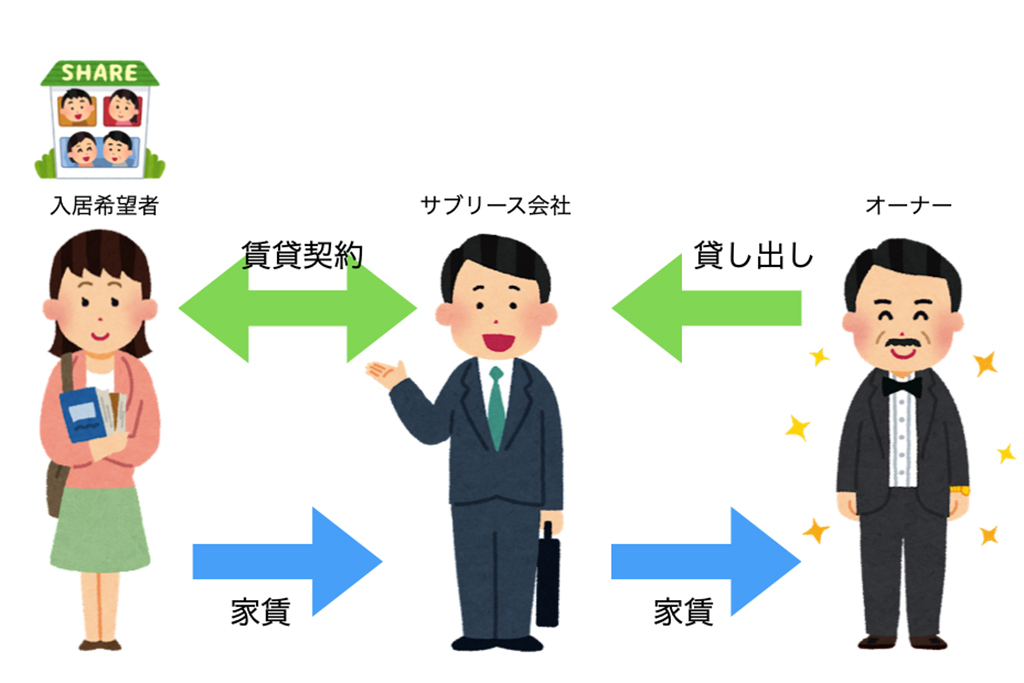

この事業はシェアハウスのサブリースという体系をとっており、主な顧客はサラリーマン投資家でした。サブリースというのは、オーナーからシェアハウスを借りて入居者を探して入居させる事業です。

サブリース事業ではオーナーからシェアハウスを一括で借り上げ、入居者の募集・賃料の徴収・入居者と建物の管理と運営を行います。さらに30年間の家賃保証を行い、オーナーは何もせずに8%の利回りを受け取れると宣伝していました。その一方で、スマートデイズはシェアハウスの建設も行っていました。シェアハウスを建設してオーナーに販売し、そのオーナーから借り上げるようにしていました。つまりスマートデイズはオーナーを募集して、オーナーの出資でシェアハウスを建設し、完成したらそのシェアハウスを借り上げて賃貸に出していたのです。オーナーは家賃収入でローンを払えるので、オーナーは全くお金を払わずにシェアハウスを手に入れることができ、ローンが終われば家賃収入を丸々手にすることができるわけです。

当時のシェアハウスの状況

一般社団法人日本シェアハウス連盟の調査によると、全国のシェアハウスの棟数は2013年で約300棟でしたが、2018年には3000棟に増えています。かつてはシェアハウスと言えば貧乏な学生が集まって住む粗悪な賃貸と思われたり、外国人が共同で粗悪な生活を営んでいるというイメージがありましたが、「テラスハウス」などのテレビ番組によってイメージは変わり、安い家賃で住めるお洒落な賃貸という風になっていきました。そのため多くの会社がシェアハウス事業に参入し、供給過多になっていました。そのため多くのシェアハウスが、入居者獲得に苦戦していたようです。

スマートデイズはピーク時には845棟を運営しており、入居率は2割から4割だったそうです。家賃保証をしているため、スマートデイズは赤字に苦しむことになります。入居者がいないと赤字を垂れ流すことになってしまいました。このような状況が何年も続いていたにも関わらず、スマートデイズは新たなシェアハウスを建設し、オーナーを募集していました。

綻びの発覚と破綻

2018年1月頃から、スマートデイズから家賃の支払いが滞るようになりました。そして家賃保証した家賃の支払いが難しくなったことを理由に、オーナーに家賃の減額を一方的に通知しました。これにはオーナーから不満の声が上がります。そして家賃の支払いがストップしたことで、大きな混乱が起こりました。さらに同月、スマートデイズの社長が辞任し、オーシャナイズの社長が両者の代表取締役を兼務することになりました。新社長はオーナー達に説明会を開催します。

新社長は2月にはサブリース契約を解除して、新会社を設立するので条件が気に入ればそちらと契約して欲しいと訴えました。その条件とは1部屋につき5000円の管理料をオーナーから徴収し、家賃保証は継続するというものでした。しかし新会社が抱える物件全ての入居率によって家賃保証の金額を変動させるというもので、オーナー達からの理解を得るには全く無理な内容でした。

このようなスマートデイズの対応に、2月には被害対策弁護団た結成され、13人のオーナーがスマートデイズと関係会社に2億円の損害賠償を求めて提訴します。弁護団は更なる被害者を集めるために呼びかけを行っていましたが、4月9日に民事再生法を申請してスマートデイズは破綻しました。負債は約60億円になりました。残されたオーナーは、借金を抱えたまま入居者がほとんどいないシェアハウスが手元に残ることになったのです。

狙われたサラリーマン層

かぼちゃの馬車のオーナーの多くは、年収800万円から1000万円の中堅サラリーマンでした。所得税をそれなりに払っているサラリーマンは、不動産投資にかかる諸費用を経費にして確定申告を行えば所得税の一部を取り戻せます。節税対策になると同時に、将来の年金代わりになると考えて購入したのです。

そしてスマートデイズの破綻により、多額の借金を抱えることになりました。スマートデイズが販売していたシェアハウスは、1棟あたり約1億円です。これはかなり割高な金額だったようですが、家賃保証がついて年利8%の高利回りということで、飛びついた人が大勢いました。2棟購入した人は2億円の借金を抱えており、売却しても入居者がほとんどいないシェアハウスなので、多額の借金が残りました。

最初から儲からない構造だった可能性

シェアハウスの専門家の多くは、かぼちゃの馬車の間取りは入居者のことを考えずに作られていると指摘しています。5人の女性が住むのに、お風呂や洗面所が1つというのは朝は大変です。お風呂に入るために、夜中まで待たなければならないなんてことも出てきます。また全員が集まれる部屋がないなど、売ってしまえばお終いという感じがするそうです。

そしてスマートハウスのビジネスモデルは、入居者が少ないためサブリース事業で赤字を出し、シェアハウスの販売で利益を出すという形になっていました。シェアハウスを高額な利益率でオーナーに販売し、その利益で銀行への返済とオーナーへの賃料を支払っています。お金がオーナーと銀行をぐるぐる回る状態で、シェアハウスの販売が滞ると一気にお金が焦げ付く状態でした。

そのためかぼちゃの馬車は安く建築することが最優先され、売れればなんでも良いという状態だったようです。ですから入居者が集まらないのは当然だったのです。かぼちゃの馬車は、破綻前提の自転車操業だったと言う人もいます。そのため、

利ざやを稼ぐために物件価格を上げる→投資効率が下がるので家賃を高く設定する→入居者が集まらない

こういった負のスパイラルを突き進んでいました。

不正融資があった

かぼちゃの馬車のオーナーへの貸付は、静岡県の地銀であるスルガ銀行が主に行っていました。融資を行ったのは1258人、合計2000億円もの貸し出しを行っています。かぼちゃの馬車のオーナーに融資する際に、売買契約書が二重になっていて銀行への融資書類と実際の売買金額が異なっていたことや、預金通帳を偽装するなどの改竄を行っていたことがわかっています。本来なら融資が降りないような人に、1億円ものお金を貸し付けていたのです。最終的に420億円の貸倒引当金を計上し、スルガ銀行にとっても大きなダメージとなりました。これにより、スルガ銀行の融資チェックがザルだったことがわかります。

騙されないために気をつけるべきこと

なぜ多くの人が騙されたのか?ということが当時から話題になりました。営業マンの甘言に乗せられたとはいえ、どうすれば良かったのかを少し考えてみたいと思います。

①金利の常識のなさ

銀行の預金金利がほとんどない現在、投資の利回りが良いものは必ずハイリスク商品です。スマートデイズは8%もの利回りをうたっていましたが、そのような商品はかなりのハイリスク商品だというのが常識です。バブルの時でさえ銀行の定期預金の利回りは7%だったので、8%というのがどれほど高額かわかると思います。

利回り8%ということは、100万円を10年預ければ200万円を超えることになります。このような商品は疑ってかかるべきですし、本当に8%もの利回りが期待できるなら、出資したお金が無くなる覚悟が必要なハイリスク商品です。借金をして手を出すようなものではないことは、投資の知識がある人には常識なのです。

②投資した商品は自分で確認する

スマートデイズが支払いを引き下げると通知してきて、初めて自分が購入した物件を見に行ったという人が多くいたそうです。借金で1億円もの投資をしておきながら、自分の目で投資対象を確認していないというのは驚きです。しかし不動産投資の場合、なぜか物件を見ないで購入するという人が多くいます。

営業マンは相手の優越感をくすぐり、自分もお金持ちのようにマネーゲームをする一員になったように錯覚させます。そのため大富豪のマネーゲームのように、書類上を見るだけでお金を右から左に動かして儲けるような気分を作り上げます。もし契約する前に自分が購入する物件を見にいけば、違った判断ができたかもしれません。多くの物件が駅から遠く離れ、使い勝手の悪い狭い部屋が多いので、本当にスマートデイズが言っている家賃で人が集まるのだろうかと疑問を感じれば、この投資の危うさに気づいたかもしれません。

これはシェアハウスに限らずワンルームマンション投資にも言えることで、全く物件を見ないで購入するというのは特殊だと言えます。海外不動産投資など、見に行く機会がほとんどない物件への投資を当たり前のように言う人がいますが、何に投資したのか、それは本当に存在するのか、営業マンの言うような家賃で貸せるのかということを自分の目で確かめるのは重要なことです。

③そもそも借金して投資をする危険さ

もしあなたの知人が、1億円の借金をして株に投資すると言い出したら、正気を疑うでしょう。そんなバカなことは止めるべきだと言う人も多いはずです。それはあまりにもリスクが高く、投資というよりギャンブルの要素が高いと感じるものです。しかしなぜか不動産投資は、借金をして投資することが当たり前のようになっています。

借金をして投資をする人もいますし、それで儲けた人がいるのも事実です。しかしそれは投資に精通している人だったり、単に運が良かっただけの人だったりします。投資に精通しておらず、運任せの人が借金までして投資をするというのは、あまりにリスキーだと私は思います。

まとめ

投資というのは、リスクを正確に確認しないといけないはずです。しかし実際には非現実的な利益に踊らされて契約してしまう人が多く、危ない橋を渡っていることに無自覚な人が多いのも事実です。この事件でお断りしておきたいのは、サブリースという仕組みは決して悪いものではないということです。これは多くの分野で行われていますし、仕組み自体は決して間違ったものではなく、かぼちゃの馬車事件ではその仕組みが悪用されたに過ぎません。何にせよ、投資を行う際には説明をよく聞く必要がありますし、わからない点があれば自分で調べるなり詳しい人に尋ねることも重要だと思います。そして借金を背負って投資するというのは、どんなに安全と言われる投資でもリスキーだということを忘れないでください。