住専問題とはなんだったのか /住宅ローンとモラルハザード

今回は1990年代に世間を騒がせた住専問題について、振り返ってみたいと思います。莫大な負債を抱えて関係者が責任を押し付けあって、最終的には税金で損失を補完する荒技で解決した住専問題は、日本の悪い部分が凝縮していたと思います。夢のマイホーム実現のために設立された住専ですが、その結末はひどいものでした。今回はいつもとは違い、不動産より金融の話が多くなります。マンションの歴史を調べる中で、どうしても気になったのでお付き合いください。

住専とは何か

住専は住宅金融専門会社の略称で、1970年代に大蔵省(現在の財務省)の主導により設立されました。いわゆる住宅ローンのノンバンク系で、主に銀行が共同で出資して設立されました。以下の8社がありました。

①日本住宅金融

三和銀行(現在の三菱UFJ銀行)と日本信販が中心になって、1984年に設立しました。いち早く個人向け住宅融資に乗り出し、破綻時には最大の負債を抱えていました。三和銀行以外には東洋信託銀行や三井信託銀行などの信託系と横浜銀行や千葉銀行などの地銀も参加していました。

②日本ハウジングローン

日本興銀銀行(現在のみずほ銀行)と日本債権信用銀行(現在のあおぞら銀行)を中心に、大和証券、日興証券、山一證券(後に経営破綻)などの証券会社が出資していました。

③住宅ローンサービス

第一勧業銀行、富士銀行(共に現在のみずほ)、三菱銀行、東海銀行(現在の三菱UFJ)、住友銀行、さくら銀行(現在の三井住友銀行)、あさひ銀行(現在の埼玉りそな銀行)などが共同で出資して設立されました。

④第一住宅金融

野村ホールディングス各社と日本ランディック(日本長期信用銀行の子会社)が共同で出資しました。

⑤住総

住友信託銀行など信託銀行が出資して設立されました。

⑥総合住金

東京相和銀行(現在の東京スター銀行)などの、第二地方銀行が共同出資して設立されました。

⑦地銀生保住宅ローン

日本生命を中心に生命保険各社が出資して設立されました。

⑧協同住宅ローン

農林中央金庫やJAバンクなど、農協系機関の出資で設立されました。金融機関ではなく農協系ということで、ここだけ毛色が違う住専です。

住宅ローンに積極的でなかった銀行

1970年代、銀行も住宅ローンを取り扱っていました。しかし金利が高くローン期間も最長で15年だったため、ある程度余裕のある人しか住宅を購入できませんでした。銀行からすると個人住宅ローンは手続きに手間がかかり、月々の返済額は少額で、完済には長期間かかるために積極的ではなかったのです。

そのためこの頃は、住宅を購入する際に住宅金融公庫を利用する人が多くいました。政府はサラリーマンのマイホーム取得を奨励していたため、さらに住宅を購入しやすくするために大蔵省が音頭をとって住専を設立したのです。銀行より金利が少し高いですが、最長で25年のローンを組むことができたため月々の支払いが低額で済みます。住専は銀行が積極的でない個人住宅ローン市場で、徐々にシェアを広げていきました。

このように住専は、多くの人が住宅を購入できるように設立されました。後に悪の権化のように言われる住専ですが、設立目的は決して悪いものではなかったのです。しかし住専は大蔵省主導によって設立されたため、大蔵省の天下り先になっていました。それに加えて景気の波が押し寄せ、住専をおかしくしていきます。

事業向けローンへのシフト

1980年代に入ると、銀行が住宅ローン市場に参入してきました。銀行は口座履歴から住専への支払い状況を把握できるため、金利が低い銀行ローンに借り換えを促して住専のシェアを奪っていきます。銀行が出資している住専のシェアを銀行が奪うというのは変な気がしますが、こうして住専の売上は減少していきます。そこで三和銀行系の日本住宅金融が、事業向けローンを開始しました。事務所用ビル、ゴルフ場用地、リゾート開発向けの融資を開始すると、85年以降の好景気に支えられて業績を伸ばしていきます。時代はバブル景気へと向かっていました。

日本住宅金融が事業向けローンを始めると、他の住専も追随して事業向けローンを開始します。こうして一気に住専の事業向けローンは拡大し、1990年時点で住専8社の合計融資額12兆円のうち、事業向けローン融資額は9.7兆円にもなりました。もはや住専は住宅専用でもなんでもなく、投資銀行のようになっていました。この事業向けローンの拡充が、後に大きな問題を抱えることになります。

住専の問題点

住専は住宅金融専門会社の略称で、個人住宅ローンを専門に行ってきた会社です。個人住宅ローンを行ってきた会社ですから、ローン審査も個人で購入する小さな不動産の審査を行う人達の集団です。そんな会社がリゾート地やゴルフ場用地の査定や企業の事業審査を行うのは、かなり無理がありました。しかし新たに事業向けローンの専門家を雇うとか、社内で研修を行って専門家を育てるなどは行われず、既存の社員が大量に審査することになってしまいました。そのため審査は甘く、ろくに調査もしないで融資が決定することがあったようです。担保評価もかなりアバウトで、口先だけで多額の融資を引き出せると言われていました。

さらに母体銀行の紹介で融資が行われていました。母体銀行が紹介するのは、銀行では危なくて融資ができないような相手です。しかし上記のようにまともな審査が行われないので、銀行では相手にされないような危険な相手にどんどん融資を行うことになってしまいました。銀行にとって面倒な顧客の押し付け先として住専は重宝されていて、「住専は銀行のゴミ箱」と揶揄する人もいました。

バブル景気の崩壊

1990年に始まったバブル景気崩壊により、住専の不良債権が一気に問題化しました。住専の融資額は12兆円を超えていましたが、その4割が不良債権と言われており、この不良債権は社会問題になっていきます。そして住専各社は不良債権を隠すためにさまざまなことを行っていたようです。金利を払えなくなった顧客に金利分を貸し付ける追い貸しや、ペーパーカンパニーを利用した飛ばし、競売に掛けた不動産を住専が競り落とす自己競落、名義貸しまで行っていたと言われています。このような不良債権が表面化し始めたため、国としてもなんらかの対策を行う必要に迫られていきます。

大蔵省の再建計画

大蔵省は総量規制を出して住専の融資に歯止めを掛けました。しかしこの総量規制は協同住宅ローンには適用されませんでした。協同住宅ローンは農協系の資本で設立されたので、大蔵省は農水省管轄のため口を出さないと決めたのです。こうして協同住宅ローンは野放しになり、さらに融資を続けて不良債権を膨らませることになりました。もはや住専が抱える不良債権は雪だるま式に増えており、歯止めが効かなくなっていました。

92年に大蔵省は住専の母体銀行と再建計画をまとめます。金利の減免をまとめたのですが、農協系金融機関は住専問題の責任は銀行にあると主張したため協同住宅ローンは参加しませんでした。最大の負債を抱える農協系が不参加だったため、この再建計画は効果を生めませんでした。この間にも不良債権は増加の一途をだどります。そして93年に第二次再建計画を大蔵省はまとめ、農協系も含めて金利の減免を決定しました。しかしこの計画は、やがて市況が回復するという前提で作られていたため失敗しています。この頃には住専の融資額の75%が不良債権になっていました。

アメリカの圧力と政府のプロジェクトチーム

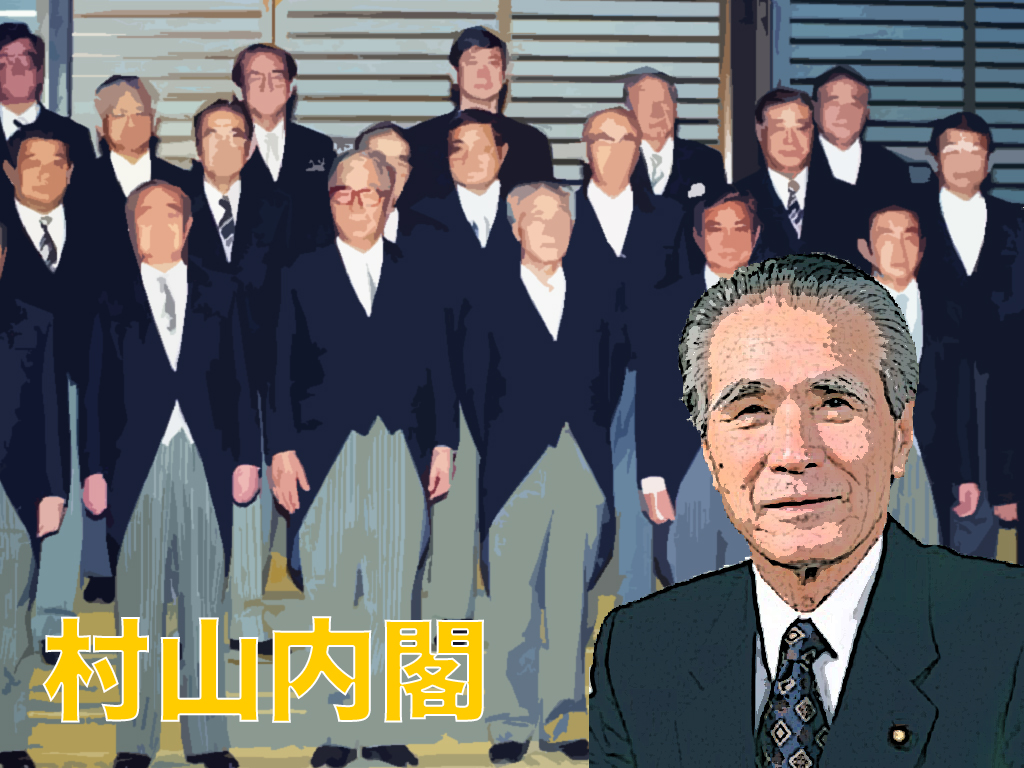

もはや住専問題は日本だけの問題では済まなくなっていました。あまりの額の大きさに、日本初の世界不況を引き起こす可能性が出てきたためアメリカが住専問題の解決に圧力を掛けてきたのです。こうして村山総理の連立与党は95年6月に住専問題のプロジェクトチームを結成して問題の解決にあたることになりました。そして大蔵省は住専への立ち入り調査を実施します。これにより不良債権の実態が明るみになりました。

こうなると母体銀行に債権放棄させるしか手段がなく、不良債権7.5兆円のうち3.5兆円を債権放棄させることになりました。残りは住専に参加している母体銀行や農協系金融機関に融資比率で額を決めて債権放棄させることになります。しかし各銀行と農協系で責任の押し付け合いが勃発し、自民党農林族も巻き込んでかなり揉めることになりました。結局、各銀行や農協は負担できる額を負担して、足りない分は税金で補填するという訳のわからない着地点に落ち着きました。

なぜ税金が投入されるのか

住専の問題は住宅ローンを行うために設立されたノンバンクが、専門外の事業向けローンをろくな準備もなしに初めたことが原因です。貸せば儲かるという時流に乗り、勝手気ままに融資を繰り返した結果、天文学的な負債を積み上げて立ちいかなくなってしまいました。住専の経営責任は明らかで、自力返済をしなければ筋が通らない話です。しかし自力で返済するには、あまりにも額が大きすぎました。

当たり前ですが税金の投入には大きな反発の声があり、6800億円もの税金が住専の尻拭いに使われることはモラルハザードとも言えました。財政投入を決定し会見を開いた村山総理(当時)の姿は事の重大さを認識していないように見えましたし、もう仕方ないじゃないかという政府の声が漏れてきそうな気がしました。もっともこの頃は、政権も自民党から日本新党などの連立政権が生まれ、その後に自民党・社民党・新党さきがけの連立政権というわけのわからぬ状態で政府も揺れに揺れていた時期なのでモラルハザードなどあちこちで起こっていた時期とも言えました。住専破綻の責任を国民に押し付けるという暴挙にも関わらず、当時の国民も問題が多すぎて麻痺していたかもしれません。

また農協がこの件に関して、自分達は責任を押し付けられた被害者だと主張しています。しかしこれには同意しか寝ます。私には大蔵省も銀行も農協も同罪に思えて仕方ありません。関係者が責任を押し付け合い、なぜか一般国民まで責任を押し付けられた住専問題の中で、農協は責任の割合が少なく済んだようにすら思えてしまいます。住専は住宅ローンを借りやすくして庶民にもマイホームを持ってもらおうとという政府の意気込みで設立されましたが、バブルに踊らされて世界的経済危機すら起こしかねない不良債権の製造機に成り下がってしまいました。

農協の主張

・住専問題とは何だったのか

まとめ

住専問題はバブル景気崩壊の象徴となり、多くの問題を残して終焉しました。この住専問題に限らないのですが、住宅取得の熱狂は多くの問題を引き起こしやすく社会問題の温床になりがちだと思います。住専の設立は「憧れのマイホーム」の実現が背景にありました。住宅取得は個人にとって大きなお金を動かす決断を迫られます。それを世間の熱狂に身を任せるのではなく、一人一人がきちんと考えて行動しなくてはならないと思います。

住専問題が騒がれた時は子供だったため「ジューセンってなんやねん、ゼロ戦?」などと当時思ってましたが、成人後に小説の「金融腐蝕列島」シリーズを読んで概要を把握するに至りました。もうだいぶ昔の話ですが現代を含む様々な金融問題を見るうえで見逃してはならない失敗例だったと思え、若い連中にも学ぶよう勧めています。米国のサブプライムローン問題も、近い構造だと感じますし。

コメント、ありがとうございます。

ご指摘にあるようなサブプライムローンなど、住宅需要が加熱しすぎるとあまり良い結末にならない気がしています。都内のマンションがあまりに高額になり、住宅を買うべきか悩んでいるメールが多く来るので住専問題を振り返ってみました。

住専問題は複雑なので、おっしゃるように小説などのフィクションから入るのは理解の入口としては良いですよね。なし崩し的な税金投入なども含めて、住専問題はもっと語り継がれて良いように思います。